相続財産調査

目次

相続財産調査とは、相続財産調査が必要な理由

人が亡くなり、相続が発生すると、その被相続人の所有する財産を相続人に何らかの方法で分けなければなりません。

これがいわゆる遺産分割と呼ばれるものですが、その遺産分割のためには、分ける財産がどのくらいあるかを把握する必要があります。

それでは、相続財産調査とはどんなものでしょうか?

相続財産調査とは

相続財産調査とは、「被相続人が遺した遺産の全容を把握するための調査」のことを指します。

例えば、被相続人の預貯金がどのくらい存在するのか、預金通帳やカードをもとに、金融機関から残高証明書や取引明細書を取得して把握する作業があります。

戸籍を取り寄せる「相続人調査」と同様、相続が発生した際にすぐに実施する必要があります。

なぜなら、相続するものには、不動産や預金のような、相続してプラスの財産もあれば、借金などのマイナスの財産もあります。

それら、マイナスの財産は、相続放棄や限定承認という形で、相続しないという決定もできますが、その手続を行う期限が、相続発生を知ってから3か月以内とかなり短いため、相続財産調査は早いタイミングで実施すべきです。

相続財産調査が必要な理由

相続財産調査が必要な理由は大きく3つあります。

-

① 相続財産を把握しないと、そもそもどのくらい遺産分割するかが決定できない

相続財産の全容を把握していないと、遺産分割後に新たな遺産がでてきて、再度分割協議を行う、ということにもなりかねません。さらに、相続財産の使い込みがあった場合、財産調査を実施しない限り、その事実にも気づくことができないのです。

-

② 相続税の計算が正確にできない

相続財産の全容を把握しておらず過少に申告した場合や、そもそも相続税の申告が必要なのに怠った場合には追徴課税が発生し、余計に税金を支払うことになってしまいます。

-

③ 相続放棄や限定承認によりマイナスの財産を相続しないという選択ができない

相続放棄や限定承認は、相続発生を知ってから3か月以内に行う必要があり、期限が非常に短いです。そして、これらの手続を選択すべきか判断する際には、マイナス財産の有無や内容を把握しておく必要があります。そのため、相続財産調査は相続発生後、早急に実施すべきだといえます。

専門家に依頼すれば、相続財産調査をもれなく、確実に実施する事が可能です。

自分一人では難しい、と感じましたら、ぜひ相続の専門家である弁護士にご相談ください。

相続財産調査の方法(遺産の探し方)

相続が発生した際に、必ず最初にやるべきこととして、被相続人が遺した遺産が、どこにどのくらい存在し、遺産の財産額がどのくらいになるのかを調査する「相続財産調査」が挙げられます。

ただ、相続は急に発生します。葬儀などが慌ただしく過ぎ去った後、被相続人が遺した遺産を全て探して明確に整理する、という作業は非常に大変だと思います。

そこで、ここでは被相続人が遺した遺産の探し方の基本を説明させていただきます。

1、被相続人の自宅に遺産の手がかりとなる書類がないか探す

被相続人の遺産を探すために、まずは被相続人の自宅に遺産の手がかりとなる書類がないか、探してみましょう。被相続人の遺品整理をする際に、ついでに遺産の手がかりを探すとよいでしょう。被相続人がよく使っていた書斎の机の引き出し、棚やレターケースなどに預金通帳や不動産の権利書が入っていることが多いです。また、郵便物の中に保険会社や証券会社などからの手紙が入っていたり、ローンの支払通知が届いている場合もあります。ポストや郵便受けもくまなく探しましょう。

2、被相続人の関係者に、遺産についてお伺いする

被相続人の関係者(友人や家族、隣人など)に遺産についてお伺いするのも効果的です。具体的には、被相続人の親しい友人からお金を借りていないか、家族に貸している自動車や家がないか、などを確認しましょう。関係者に少しでもその記憶がある場合は関係する財産の名義を調査したり、借用書がないか確かめたりすると、あなたが把握していない遺産が発見される場合があります。

3、手掛かりがあったら、積極的に書類の取り寄せなどを実施する

上記1、2、で見つけた手掛かりをもとに、実際に書類を取り寄せたり、問い合わせをしたりすることで、遺産の全容を把握しましょう。例えば、預貯金の通帳が発見された場合、該当する金融機関に残高証明書を請求し、確実な残高を把握します(最後の記帳より後に取引が発生している場合、実際の残高が、通帳に記載のある金額と異なる場合があるからです)。

以上、被相続人が遺した遺産の探し方の基本について説明いたしました。

基本はこの3つを実施することで遺産を探すことが出来ますが、遺産を探す余裕がない方や、方法に不安を感じている方は、相続の専門家である弁護士にご相談ください。

財産調査の期限

相続が発生したら、最初にやるべきことは、相続人が誰でどこにいるかを調べること(相続人調査)と亡くなった方がどのくらいの財産を持っているのかを調べること(相続財産調査)です。

相続発生後、財産調査の期限は、厳密に決まっていませんが、被相続人の財産を相続するかしないか、つまり相続放棄や限定承認をするかしないか、を決定する期限が「相続が発生したことを知った日から3カ月以内」と決まっています。

そのため、財産調査の期限は3か月と考えるのが妥当ですが、かなりタイトなスケジュールとなります。

財産調査を期限内に終わらせないとどうなるか

仮に、マイナスの財産が存在することを知らずに遺産分割を実施してしまい、その後、被相続人に借金があることが発覚した場合、3カ月以上経過していると、相続放棄をするのは困難となります。

ですので、3ヶ月以内に確実に相続財産調査を完了し、必要な場合は相続放棄や限定承認の手続をとる必要があります。

また、相続財産の全容を把握していないと、相続税の申告もできません。もし財産調査せず、あとから多額の財産が見つかった場合、相続税の申告期限(相続発生を知ってから10か月以内)までに申告が間に合わない、という事態が起きてしまう可能性があります。

このような事態が発生した場合、税務調査をされたり、追徴課税をされたりする危険性があります。そのような事態を避けるためにも、相続財産調査で必ず財産の全容を把握すべきです。

相続されない銀行口座はどうなるか(休眠口座の取り扱い)

さらに、相続人が存在を把握できず、誰にも相続されなかった預貯金は、相続発生後10年で銀行の所有物となり、引き出すことができなくなります(全国銀行協会などの内規による、休眠口座の取り扱いで決められています)。

そのため、自分たちが把握しているもの以外に被相続人の口座が存在しないかどうか、必ず調査する必要があります。

相続の専門家に依頼すれば、相続の財産調査を確実に実施し、相続放棄や限定承認が必要かどうかを提案できますので、ぜひご検討ください。

不動産・預貯金・金融資産などの調べ方

被相続人の財産調査と一口に言っても、色々な財産があります。その代表例が、不動産、預貯金、株や投資信託などの金融資産です。

ここでは、不動産、預貯金、金融資産の3つの財産について、調査の仕方を説明いたします。

不動産の調査方法

大まかに説明すると、まず不動産の「地番」「家屋番号」を調査して、法務局で登記簿謄本(登記事項証明書)を取得し、その不動産の所有者や名義人を把握する、という流れになります。

前提として、不動産のうち「土地」と「建物」は別々の財産として取り扱います。

土地は被相続人が借りたもので、その上の建物は被相続人が自分で建てた、という場合もありえるためです。

最初にしなければならないことは、遺産である土地の「地番」や建物の「家屋番号」を調べることです。

「地番」や「家屋番号」を調べる方法

「地番」や「家屋番号」を調べる方法として、その土地の権利証(登記識別情報通知書)を探すのが第一となります。権利証には、土地、家屋だけでなく、私道、墓地などの固定資産税の非課税対象の不動産の「地番」や「家屋番号」も記載されています。被相続人の自宅や実家のタンス、机などを探すと、出てくる場合が多いです。

もし権利証が見つからない場合は、各市区町村役場で、市区町村ごとの納税義務者の課税資産が記載された「名寄帳」という書類を取得します。

名寄帳を取得する際の注意点

名寄帳を取得する際の注意点が3点あります。

1点目は、各市区町村役場で管理する不動産のみが記載されているため、複数の市区町村に不動産を所有している場合には、それぞれの役場に行く必要があります。

2点目は、共有名義の資産は別で管理されているため、必ず「共有名義の名寄帳」も取得する必要があります。

3点目は、名寄帳から記載が漏れている場合もあるので、その場合は法務局でさらに調査が必要になります。

また、名寄帳を取り寄せる場合は、ついでに不動産の名義変更(相続登記)に必要となる固定資産評価証明書も取得しましょう。

そうして不動産の「地番」と「家屋番号」を把握したら、法務局で登記簿謄本を取得します。登記簿謄本を取得する際は、遠方の不動産についても1か所の法務局で取得可能です。

登記簿謄本には、不動産の種類、面積、権利情報などが記載されており、その不動産が被相続人の所有物かどうか調べられます。

預貯金の調査方法

被相続人が生前に持っていた預貯金口座は、遺品の中にある通帳やカードなどを手掛かりに調査することになります。

通帳やカードがある場合は、該当の銀行に持参し、自分が法定相続人であることを証明すること(具体的には戸籍謄本を持参するなど)で、被相続人の預金の有無や残高についての照会に応じてもらえます。

遺族に内緒で口座を開設している場合も…

しかし、被相続人が家族に全く内緒で口座を開設している場合もありえます。もしそこに多額の預貯金があり、そのことに気づかれずに10年以上経過すると、その預金は一切引き出せなくなり、遺産の相続ができなくなってしまいます。

そのため、遺品の中にある通帳やカード以外にも、別の銀行からのハガキや封筒が届いていないかを確認しましょう。もし自分の覚えがない銀行から来ていたら、預貯金が残っている可能性がありますので、必ずその銀行にハガキや封筒を持って照会を依頼しましょう。

また、被相続人が貸金庫を借りている場合、その中身を確認するには相続人全員が開けることに合意しないといけませんので、貸金庫の存在が疑われるような鍵やカードが見つかったら、早急に開けるための手続をしましょう。

金融資産の調査方法

金融資産とは、預貯金以外の、株式や債券などの「有価証券」や「投資信託」などを指します。調査方法は、被相続人が取引していた証券会社を、相続人自身で把握しているか否かで変わります。

被相続人が取引していた証券会社が把握できている場合は、証券会社から残高証明書を取り寄せると、保有状況が把握できます。この場合も、預貯金の相続調査と同様に、自分が法定相続人であることを証明すること(具体的には戸籍謄本を持参するなど)が必須となります。

証券会社が把握できない場合は?

被相続人が取引していた証券会社が把握できていない場合は、証券保管振替機構(通称ほふり)への情報開示請求により、被相続人がどの証券会社に証券口座を保有しているか確認できます。

この時点では、具体的に証券をどのくらい保有しているかはわからないので、その証券会社から残高証明書を取り寄せて調査することになります。

その他の財産の調べ方

相続財産調査を行う上で、最優先に調査すべき財産は、不動産や預貯金など、遺産分割をする際に揉めやすい財産ですが、それ以外にも調査すべき財産があります。

具体的には、自動車や家具といった動産、被相続人に掛けられていた保険金、働いていた会社から支給される死亡退職金などが挙げられます。

ここでは、このような財産について、どのように調査すればよいかを説明いたします。

動産の調査方法

動産とは、「不動産ではないもの」を指します。ここでは、代表的な「自動車」、「貴金属」、「芸術品(骨董品や絵など)」の3つについて説明いたします。

自動車について

自動車は、財産的な価値が残っている場合、相続財産に含まれます。

遺産分割のためには、その自動車の名義は誰のものか、財産的な価値がどのくらいあるかを把握する必要があります。

必要な情報として、自動車の車種・年式、購入年月日、所有者の名義が挙げられます。

その情報を集めるために、調査すべき書類は下記の4つです。

購入時の注文書、請求書、領収書

自動車自体の有無が確認できます。被相続人の自宅に自動車が置かれていなくても、全く別の駐車場などに存在する可能性があるため、最初に探すべき書類です。

自動車検査証(車検証)

購入時の書類が見つかった場合、次に探すべきは車検証です。なぜなら、ここには自動車の所有者、登録年月日などの所有・登録情報、車種・型式などの自動車自体の情報が把握可能です。自動車が被相続人の所有なのかそうでないのか、が把握できるとともに、車種・型式の情報から自動車のおおよその財産額が把握可能です。

もし発見できない場合は、各市町村の運輸支局(または陸運局)へ照会を依頼しましょう。

自動車税納税証明書

被相続人名義の自動車がある場合、必ず自動車税の納税証明書が被相続人宛に送付されています。その証明書から、自動車の所有者や自動車税の算定基準となる自動車の価額が把握できます。

自動車の保険証券

自動車の任意保険の保険証券からも自動車の所有者や自動車の情報を確認できます。当該保険証券が見つからない場合、損害保険会社に問い合わせてみましょう。

加えて、被相続人自身が使用していた自動車だけでなく、相続人や他の親族が使っている自動車も、被相続人名義で所有している可能性がありますので、必ず調査しましょう。

貴金属・芸術品について

貴金属は、財産的価値があるものについて、相続財産として分割の対象となります。被相続人の自宅の金庫や化粧台などを入念に探しましょう。また、場合によっては貸金庫に入っている場合もありますので、その場合は貸金庫を開けられるように手配しましょう。財産的価値を調べるには、鑑定士に鑑定してもらうのが一番よいと思われます。

芸術品(骨董品や絵画など)も貴金属と同様です。作品に落款(判子)、署名などがないかを探し、作者から美術年鑑を探し、作品の評価額を調べましょう。また、作品が入っている箱や添付の資料も、作者や評価額などを知る際のヒントとなり得ます。

保険金・死亡退職金の調査方法

被相続人の死亡時に受け取れる生命保険金と死亡退職金は、原則としては相続財産に含まれません。そのため、遺産分割の対象にはなりませんが、相続税の算定の際に、「みなし相続財産」として相続財産に加算されますので、必ず調査しましょう。

生命保険金の調査方法

生命保険金の調査方法は、受取人が把握できている場合は、受け取った人の預貯金の通帳などを調べると、保険金の金額や保険会社のヒントが見つかります。一方、受取人が把握できてない場合は、預貯金やローンの調査方法と同様に、被相続人宛に保険会社から来ている通知書や、保管している保険証券などを探しましょう。

被相続人の契約している生命保険会社が判明したら、その保険会社に連絡し、保険の契約内容を必ず確認しましょう。

死亡退職金の調査方法

死亡退職金は、被相続人がまだ働いていた場合に、勤務先の会社から支払われます。その支払先と支払った退職金の額は、会社からの支払明細書で確認できます。明細が見つからない場合は、勤務先の会社に連絡しましょう。

マイナスの財産を調査すべき理由

相続が発生した場合、被相続人が遺した財産を必ず調査する必要があります。

財産の中には、不動産や預貯金などの「プラスの財産」と、ローンや借金などの「マイナスの財産」があります。

プラスの財産以上に、マイナスの財産は入念に調査すべきでしょう。では、なぜ入念に調査すべきなのでしょうか。

マイナスの財産を調査すべき3つの理由

マイナスの財産を調査すべき理由は主に3つあります。

借金などの債務を相続しないため

マイナスの財産であるローンや借金は、相続放棄しない限り、他のプラスの財産とともに相続することになります。つまり、被相続人が借りているお金を相続人が代わりに返済することになります。相続放棄の申述期限は、相続発生を知ってから3か月以内であるため、それまでに必ず債務の調査を実施しましょう。

遺産分割協議を1度でスムーズに完了するため

遺産分割協議は、相続財産を全て把握したうえでどのように遺産を分けるかの協議を行い、相続人全員の合意をもって遺産分割の内容を決めるものです。しかし、相続財産が後から発見された場合は、再度の協議が必要となります。特に、マイナスの財産については、だれしも相続したくないものですので、事後的に債務の存在が発覚すると、相続トラブルとなる可能性が高くなります。それを避けるためにも、マイナスの財産も含めた相続財産をすべて把握してから、遺産分割協議を実施しましょう。

相続税の申告を正確に行うため

相続税の算定をする際に、マイナスの財産については、相続財産額から「債務控除」として差し引くことが可能です。そのため、相続税が課税される程度の相続財産がある場合には、債務控除の対象となるマイナスの財産が存在するかどうか、必ず調査するべきです。

以上、3つの理由から、マイナスの財産を調査すべきだと考えられます。ただし、マイナスの財産を調査するのは、プラスの財産を調査することよりも難しい場合が多いです。相続の専門家は、そのようなマイナスの財産を調査することにも長けておりますので、専門家に依頼することをおすすめします。

マイナスの財産の例・探し方

相続財産調査では、不動産や預貯金などのプラスの財産を調査するだけでなく、借金などのマイナスの財産を調査することも重要となります。

もし、借金などの債務が発見された場合、その借金は相続放棄しない限り、相続人が代わりに返済する(肩代わりする)ことになり、自分が借りていないのに、借金に苦しめられることになります。

そういったマイナスの財産を相続しないためにも、マイナスの財産の例とその探し方をここでは説明いたします。

マイナスの財産の例

マイナスの財産の例としてまず挙げられるのは、住宅ローンがあります。被相続人がまだローンを完済していない場合、その債務は相続人に相続されます。

また、クレジットカードの支払残高もマイナスの財産のひとつです。相続が発生した際には、預貯金の口座は凍結されますので、支払が行われなくなり、督促状が届く場合があります。

住宅ローンやクレジットカードの場合は、請求書等の書類が定期的に届くため、その存在を把握するのは比較的簡単ですが、まったく家族に内緒の借金があり、突然取り立てがあった、という事例もあります。

では、マイナスの財産はどのように探すのが適切でしょうか?

マイナスの財産の探し方

まず、住宅ローンや自動車ローンなどのローン残高については、被相続人宛の請求書が届いていないか確認しましょう。特に住宅ローンの場合は、契約者が死亡すると、残りのローン残高が帳消しになる保険を金融機関が設定している場合があるので、請求書が届いていたら必ず金融機関に問い合わせましょう。

次に、クレジットカードの支払残高についても、請求書が届いていないか確認しましょう。最近はウェブで利用明細が確認できる場合があるため、必ず被相続人のPCの中も探しましょう。また、クレジットカードの場合は年会費の支払いなどが発生してしまうため、必ず解約しておきましょう。

そして、それ以外の借金類がないかどうか、被相続人の自宅などに借用書がないかは入念に探す必要があります。特に、金庫や机の中、タンスの中などをくまなく探しましょう。また、借金をしている心当たりのある人に聞いてみるのも手でしょう。ただし、借用書がないのに借金の存在を一方的に主張されてしまった場合は、必ず弁護士に相談してください。

以上、マイナスの財産の例と探し方について説明してきましたが、実際はかなりの手間となるため、相続財産調査は相続の専門家に依頼したほうが確実です。

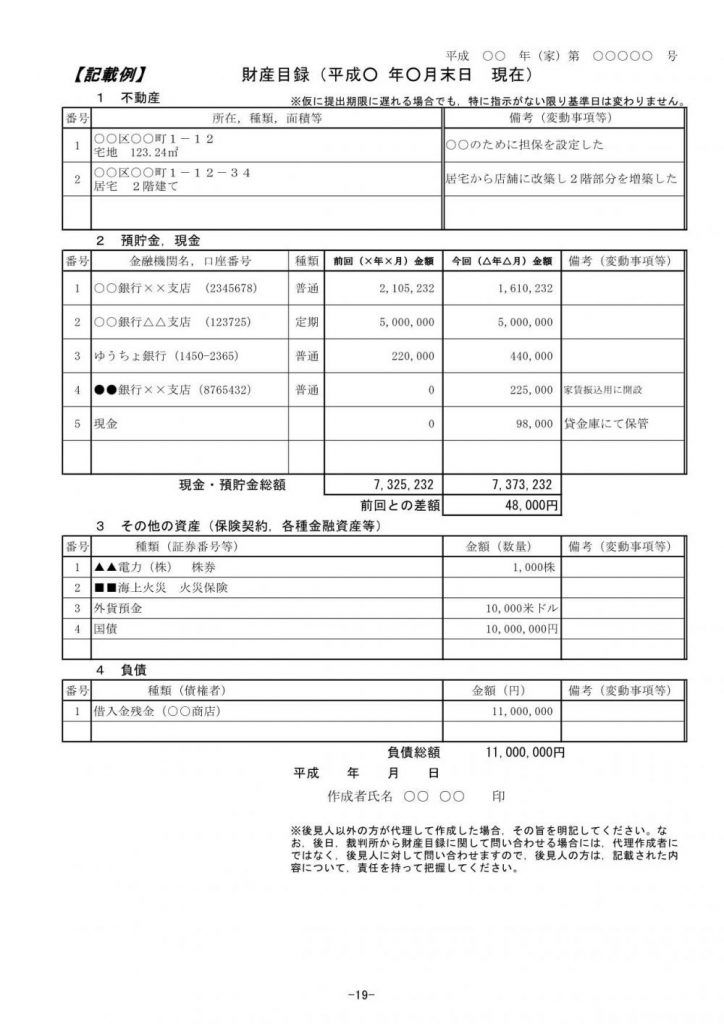

財産目録の作成方法

財産目録は、遺産分割協議をスムーズに進めるために必要となります。相続財産の全容を相続人全員が明確に把握した状態で協議をできるため、必ず作成してから協議に臨むことをおすすめします。

では具体的にどのように作成すればよいでしょうか?

形式自体は決まったものはありませんが、裁判所が作成したひな形をもとに、記載方法をまとめます。

不動産の場合

記載内容

所在地、地番、地目、所有割合、(共有者がいる場合)共有者、抵当権の設定の有無・ある場合はその金額

(例はテーブルで記載)

記載のポイント

種類(土地なのか建物なのか)を明確に記載すること

所在を正確に記載する、地番や家屋番号を必ず調べて記載すること

地積や面積は正確に記載すること

動産(自動車など)

記載内容

所在住所、名称・詳細、金額、備考

記載内容のポイント

自動車や家電など、どういうものかが分かるように記載すること

個数なども、漏らさずに記載すること

現金・預貯金

記載内容

現金の場合→死亡日の残高、所在地

預貯金の場合→金融機関名、支店名、種類(普通預金や定期預金など)、口座名義人、口座番号、死亡日の残高、(定期預金の場合)満期日

記載内容のポイント

残高は1円単位まで必ず記載すること

残高証明書を必ず取得し、その情報を記載すること

証券・保険

証券の記載内容

証券会社名と支店名、証券の品名(株の場合は銘柄、投資信託の場合は商品名など)、証券番号、種類(株券、投資信託など)、数量(株の場合は株式数、債券や投資信託などは口数)、金額(死亡日の時価)、購入日、(債券など、有期の証券の場合)満期日

保険の記載内容

保険の商品名および種類(損害保険、生命保険など)、保険会社名と担当者名、証券番号、保険金の金額

記載内容のポイント

それぞれ、把握している情報はもれなく記載すること

借金・負債などのマイナスの財産

記載内容

借入先(銀行であれば銀行名と支店名、その他の企業の場合はその社名)、借入日、返済日(または予定日)、金利、元本、返済額、保証人

記載内容のポイント

死亡日の残高を必ず把握し、記載すること

上記のように、記載内容は、財産調査を通して把握したものを記載し、漏れなく、正確に記載する必要があります。

相続財産調査を専門家に任せたほうが良い理由

相続が発生した際に、最初にすべきことのひとつとして、相続人が誰なのかを把握する「相続人調査」があります。

相続財産調査は、被相続人の家にある財産のありかのヒントとなるもの(預貯金であれば通帳やカード、不動産であれば権利証など)を使って、色々な場所から財産の情報を集約する作業がメインになります。

しかし、正直、相続財産調査を相続人だけで実施するのは、非常に難しいと考えられます。

その理由は大きく3つあります。

銀行や法務局、市区町村役場が開いている時間は、おおよその場合、平日の日中しかないため、日中働いている人は財産の存在を調べるのが難しい

平日の日中は、ほとんどの方が働いてらっしゃるかと思います。そのため、空いている時間はどうしても平日夜間か土日祝日になるかと思います。

しかし、不動産の権利について調査するために行く法務局や市区町村役場、預貯金の存在を調査するために行く銀行や信用金庫は、平日の日中にしか空いていない場合が多く、日中働いている人が行ける時間には空いてません。

そのため、相続発生後に、働きながら、財産の調査をするのは困難だと言えます。

被相続人の遺品から、財産の存在を調査するのに、かなり骨が折れる。さらに、相続人が把握していない預貯金の口座や不動産、自動車などの財産は、慣れていない人が調査を実施しても発見できない可能性が高い

被相続人が、土地の権利書類をどこに入れているか、それを常に把握している人はなかなかいないと思います。そのため、被相続人の実家にある、使っていた机の中やタンス、棚などをくまなく探す必要があります。

また、もし見つかっても、欲しい情報がない、ということはしばしば発生します。そのため、ひとつ財産の存在のヒントとなるものが出てくると、様々な場所に行って、書類を取り寄せて…と作業が増えていきます。そういう点で、非常に骨が折れる作業となります。

さらに、被相続人が、相続人である配偶者や子に全く内緒で預貯金の口座を作っていたり、借金を隠していたりすると、相続発生後に書類や通帳などを発見できない場合があります。相続手続きが終わってから、突然借金の督促状が届くなど、大変な事態になった事例もあります。

相続財産の調査に漏れがあると、トラブルの原因にもなりかねないのです。

被相続人の不動産の所在地や預貯金を預けている銀行等の支店が近くにない場合、書類を取り寄せたり、被相続人の自宅内を探したりするために、遠方に何度も行き来しなければならなくなる

被相続人の不動産の所在地が遠方にある場合、遠方の法務局や市町村役場に行って、不動産の権利情報を調べることになりますが、その行き来が大変となります。

また、被相続人の預貯金口座がある銀行等の支店が近くにない場合、遠方まで行かなければならなかったり、郵送などで手続をしたりと、手間がかかります。

上記のような理由から、相続財産調査を相続人ご自身で進めるのは非常に大変な作業と言えます。そこで、当事務所では、相続財産調査をご依頼いただくことが可能となっております。相続財産調査をご依頼いただくと、上記のような負担が大きく軽減できます。

また、当事務所に相続財産調査をご依頼頂いた場合、ご依頼頂いた方の状況に応じて、具体的にどのように遺産分割や遺留分減殺請求を進めるかなどの法的アドバイスを早い段階で差し上げることが出来ます。弁護士であれば、相続で揉めるポイントを把握しているため、早期にトラブルなく遺産分割を解決に導くことも可能です。

相続財産調査は相続に強い弁護士に依頼しましょう。